7月1日午间,央行公告进行国债借入操作,央行下场控债市,与欧美有何不同?受相关消息影响,午后国债期货全线跳水收跌。央行调控债市,在欧美已经有较长时间的历史,并发明了一系列的工具。

//央行国债借入操作落地//

7月1日(周一),央行公告称,为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

消息发布后,国债期货全线跳水转跌。

截至7月1日收盘,30年期主力合约收跌1.06%,10年期主力合约收跌0.37%,5年期主力合约收跌0.24%

超长期国债ETF大跌。截至7月1日收盘,博时上证30年期国债ETF收跌1.06%,鹏扬中债-30年期国债ETF收跌1.1%。

银行间利率债活跃券收益率大幅反弹,30年期国债活跃券230023收益率上行5.15bp报2.4750%,10年期国债240004收益率上升3.95bp报2.2725%。

//如何理解央行国债借入操作?//

央行国债借入操作是指中国人民银行为了维护债券市场的稳健运行,面向部分公开市场业务一级交易商开展的国债借入活动。具体来说,央行通过借入国债来影响市场上的资金供应,从而调整利率水平和经济活动。

目前,央行投放流动性的手段主要为质押式回购交易,国债仅为回购交易中的质押品,而国债交易则涉及所有权的变动。

山西证券表示,央行国债交易与过去质押式回购交易相比,可以有效补充短期流动性投放,也提高央行对收益率曲线的调整能力,并提升国债市场流动性,是我国利率市场化进程中的一大突破。

中信证券表示,央行此举意味着可能近期就会在公开市场开展国债卖出操作。在10年国债收益率降至历史低点之际,卖出国债有利于稳定长债利率,防范利率风险。

该机构还表示,央行在二级市场买卖国债没有法律障碍,属于常规货币政策工具。美联储在2008年金融危机前,也会同时进行国债买卖操作和回购操作。

//欧美央行债市干预工具有哪些?//

央行调控债市,在欧美已经有较长时间的历史,并发明了一系列的工具。

欧央行的OMT和TP

2012年9月6日,前任德拉吉宣布,欧洲央行将以严格的条件约束,推出无限量购买欧元区成员国主权债券的“OMT(直接货币交易)”计划。针对欧元区二级国债市场进行无限量冲销式的国债购买,购买对象为到期期限在3年以下的国债。

OMT计划的先决条件是,有问题的国家必须正式申请启用欧洲救助基金EFSF/ESM并满足救助基金附加条件。

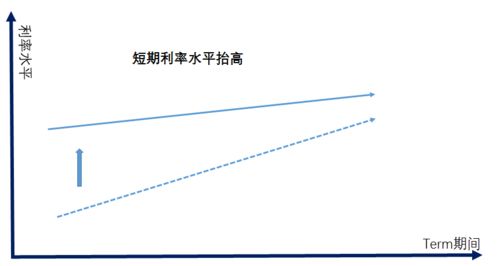

OMT计划会压低短期国债收益率曲线,降低融资成本。特别是对降低西班牙和意大利等国的债务成本有一定作用,但也开启了欧洲央行从二级市场购买国债的先例。

在OMT推出之前,欧央行通过EFSF向存在债务危机的欧元区国家发放贷款,一级市场干预,二级市场干预,参与金融机构重组等。

2022年7月,欧央行宣布了新的债市调控工具:TPI(传导保护工具)。欧央行可通过TPI工具,在二级市场购买中长期(1年至10年)政府债券。如果合适,TPI项下亦可购买公司债券。

不过,当时欧央行当时表示,TPI工具是否激活、何时激活、购债规模将由管委会“酌情评估”。市场广泛认为,欧央行本月会使用TPI工具。

除了OMT和TPI,欧洲央行的金融工具包还包括资产购买计划(APP)、大流行紧急资产购买计划(PEPP)、长期定向再融资操作(TLTRO)、大流行紧急长期再融资操作(PELTRO)。

美联储的OMOs和TSLF

OMOs,通常被译为公开市场操作,指美联储从其成员银行手里购买或出售证券(一般是美国国债及抵押支持债券)来调节货币的供应量。

TSLF,通常被翻译为长期证券借贷便利,或者长期证券借贷工具,主要指向纽约联储的主要交易商借出美国国债,换取其他符合要求的抵押品(投资级的企业债券、市政债券、MBS和ABS等)。长期证券借贷便利的期限为28天,使交易商可以将流动性较低的证券转换为易于交易的美国政府债券。

企业债方面,美联储依赖PMCCF和SMCCP两项工具。

PMCCF,常被翻译成一级市场公司信贷便利,或一级市场公司信用便利工具,用以支持新发债券和贷款融资。PMCCF主要针对投资级公司,并提供4年的过桥融资。该工具为美联储2020年设立。

SMCCF,通常被翻译为二级市场公司信贷便利,或二级市场公司信贷便利工具,主要购买投资级公司发行的二级市场债券,同时购买在美国上市的、投资范围是美国投资级债券的ETF基金。该工具为美联储2020年设立。

美联储的金融创新工具比较多,包括2008年设立的AMLF(资产支持商业票据货币市场共同基金流动性便利)、MMIFF(货币市场投资者融资便利)、CPFF(商业票据信贷便利)、TALF(定期资产支持证券信贷便利);2020年设立的MMLF(货币市场共同基金流动性便利)、MSLP(美国主街贷款计划)和MLF(市政流动性便利)。

//有何不同?//

中信证券研究认为,中国央行国债买卖可能更加类似于2008年之前美联储在常规货币政策框架下的国债买卖操作,而非2008年金融危机后的QE操作。

其最大的区别在于国债买卖的量级。中国央行的国债买卖量级会远低于美国的QE操作,而且在增加国债买入的同时会适当减少MLF等其他货币政策工具操作,以保证总体的基础货币投放量维持在适当的水平上。央行购买国债可能会削弱MLF在基础货币投放方面的作用。

山西证券指出,央行国债交易是双向交易行为,和海外央行的量化宽松(QE)、收益率曲线控制(YCC)有本质区别。央行自4月以来向市场预告未来在于级市场参与国债交易,引发市场对央行是否要效仿美联储等机构进行QE和YCC的担忧。事实上,二级市场国债交易符合我国法律规定,可以作为央行日常提供流动性的工具,更可以加强央行对收益率曲线的控制,引导市场预期,保持利率在合理区间。

该机构表示,海外央行所使用的超常规货币政策工具,是传统货币政策工具失效,目标政策利率逼近零利率下限的无奈举动;我国货币政策仍有较大回旋空间,“降息”、“降准”等传统工具仍有使用价值,央行无需使用大规模国债购买向实体注入流动性。此番借债操作的公告也说明国债交易是买卖双向的,应当打破部分对央行“放水”的无谓推断。

对于债券市场后市展望,山西证券表示,此次央行借入国债的公告可以视作前期预期管理的延续,也可以视作正式常态化交易国债的预热。央行在借入国债并于二级市场卖出后,会对长期收益率造成上行压力,体现央行控制长端利率,维护债市和金融体系稳定,防范系统性风险的决心。结合央行对长期收益率多次提示,中长期利率可能回调,需要密切关注央行后续国债交易的落实。考虑到央行给出10年期国债收益率的合理区间,后续债市可能在一定区间中波动中长期利率下行空间正在收窄。

《见证历史!国务院、证监会、交易所重磅出手》

《深圳、北京等地集体出手》

《黄金突发跳水!两大利空成重要导火索》

《纵观美联储50年降息史,这次最不同寻常》

《北京、深圳、南京楼市又有大消息》

Wind用户在金融终端输入

WTTS(模拟交易)

科创板、港股通、ETF、个股期权等一应俱全

组合分析指标应有尽有,更加方便路演

业绩考核精准结算,投研能力一目了然