保险业是一个充满数据驱动的行业,数据分析在保险业中发挥着至关重要的作用。从精准定价、风险管理到客户关系管理,数据都扮演着至关重要的角色。在保险业中,有许多类型的数据被收集和分析,包括客户数据、赔偿数据、行业数据、风险数据等。

客户数据是保险公司最重要的资产之一。这些数据包括个人信息、家庭情况、职业信息、健康状况等。通过客户数据的分析,保险公司可以更好地了解客户的需求和风险特征,从而定制更合适的保险产品和服务。

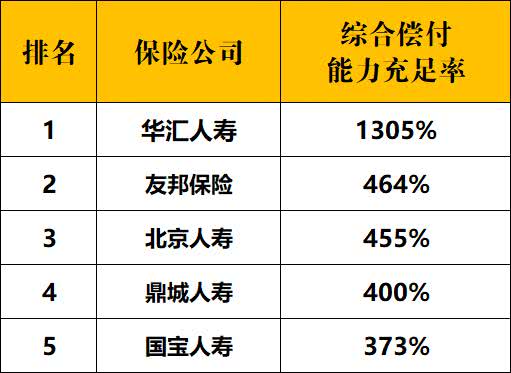

赔偿数据是指与保险索赔相关的数据,包括事故类型、赔付金额、索赔频率等。通过分析赔偿数据,保险公司可以识别不同类型的风险,并据此调整保费水平,以保证赔付能力和盈利能力之间的平衡。

行业数据包括与特定行业相关的统计数据和趋势信息。保险公司可以利用行业数据来评估特定行业的风险水平,从而制定相应的保险产品。例如,针对特定行业的企业财产保险、责任保险等。

风险数据涵盖了多个方面,包括地理位置风险、自然灾害风险、犯罪率等。通过对风险数据的分析,保险公司可以更准确地定价和风险管理,更好地预测和防范潜在的风险。

数据分析技术在保险业有着广泛的应用,主要包括:

在利用数据的过程中,保险公司需要高度重视数据保护和合规性。隐私保护、数据安全、合规管理都是保险公司需要严格遵守的法规和规范。保险公司需要建立健全的数据保护机制,确保客户数据的安全和隐私。

保险业的数据分析既有利于公司内部运营,也有益于推动行业的发展和创新。通过对各类数据的准确获取、深度分析和合理应用,保险公司可以更好地实现精准定价、风险管理和客户关系管理,提升市场竞争力,实现可持续发展。