上市公司与PE并购基金的合作与冲突

上市公司与私募股权(PE)并购基金之间的合作与冲突是金融领域中一个备受关注的话题。这种合作关系可能涉及股权投资、收购、重组等多个方面。我们将讨论上市公司与PE并购基金之间的合作与冲突,并探讨双方如何更好地协同合作。

上市公司和PE并购基金合作的主要形式包括:

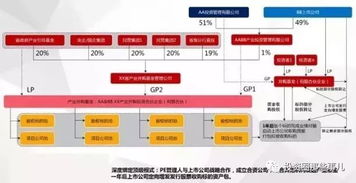

股权投资:PE并购基金通过购买上市公司的股权来参与公司治理,并为上市公司提供资金支持。

收购重组:PE并购基金可以参与上市公司的收购重组活动,帮助上市公司进行资产置换、业务整合等。

上市辅导:PE并购基金可协助上市公司进行财务管理、业务拓展等方面的指导和支持,提升上市公司的价值。

然而,上市公司与PE并购基金之间也存在一些潜在的冲突:

利益冲突:上市公司管理层和PE并购基金可能对公司经营方针、股权结构等存在分歧,导致利益冲突。

信息不对称:上市公司可能担心与PE并购基金分享过多内部信息,担心信息泄露对公司利益造成损害。

退出机制:PE并购基金一般对出资的退出时间有较强的要求,而上市公司的战略规划可能需要更长期的考量,双方在退出机制上可能存在分歧。为了更好地协同合作,上市公司与PE并购基金可以考虑采取以下建议和解决方案:

制定合作协议:明确双方的权利和义务,并在合作协议中规定双方的退出机制和利益分配方式,以减少潜在的冲突。

加强沟通:建立良好的信息沟通机制,确保双方在合作过程中能够及时、准确地交流信息,减少信息不对称的问题。

寻求共赢:双方应以合作共赢为前提,针对公司发展战略和PE基金的投资回报要求,寻求双方利益的最大化。

引入独立第三方:在处理潜在冲突时,可以考虑引入独立的法律、财务等专业第三方,协助双方达成更公正、合理的解决方案。上市公司与PE并购基金之间的合作关系既存在合作的机会,也会面临一些冲突和挑战。通过建立良好的合作机制和解决方案,双方可以更好地实现合作共赢,实现企业价值最大化。