今年以来,A股IPO市场整体呈现出审核趋严、募资规模下滑等特点。市场各方闻风而动,一边是IPO申报趋于谨慎,一边是终止企业数量激增。

在此背景下,作为今年沪深两市首批IPO申请新受理的企业之一,西安泰金新能科技股份有限公司(以下简称“泰金新能”)冲刺科创板IPO备受市场关注。

然而,凤凰网财经《IPO观察哨》发现,泰金新能在资产负债率高企的情况下,一边分红一边补流,“大手笔”分红6000万元,却要在资本市场募集资金1.33亿元。并且泰金新能尚未取得募投项目用地的土地使用权,存在募投项目延期或者变更实施地点的风险,如此种种或许为泰金新能的IPO进程多了几分不确定性。

1、资产负债率高企

作为一家提供高性能电子电路铜箔和极薄锂电铜箔生产线整体解决方案的龙头企业,泰金新能的产品终端应用于大型计算机、5G高频通信、消费电子航天军工等领域。

受益于半导体行业的快速发展,近年来泰金新能业绩增长较快。2021-2023年,泰金新能营业收入分别为5.19亿元、10.05亿元、16.69亿元,2022-2023年分别同比增长93.41%、66.18%;同期其净利润分别为0.55亿元、0.98亿元、1.55亿元,2022-2023年分别同比增长78.77%、58.04%。

虽然业绩向好,但泰金新能资产负债率高企的情况不容忽视。

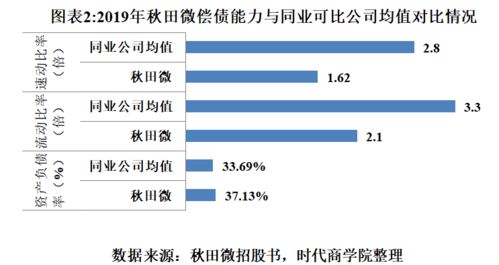

2021-2023年,泰金新能的资产负债率分别为88.06%、91.35%、92.04%,长期处于高负债状态。而同期同行业可比公司资产负债率均值分别为55.42%、61.19%、59.17%,比泰金新能低30%左右。

对此,泰金新能称“公司尚未上市,股权融资渠道相对单一,负债比率相对较高。随着未来募集资金的到位,公司资产负债率将逐步下降,资本结构将得到优化,抗风险能力得到增强。”

事实上,泰金新能的高负债或许与融资渠道相关不大,从其货币资金以及长短期借款来看,泰金新能的压力并不在偿债上。

2021-2023年,泰金新能的货币资金分别为2.1亿元、4.44亿元、5.85亿元,短期借款分别为1.13亿元、0.3亿元、0.2亿元,长期借款分别为0、1.12亿元、1.11亿元。

造成高负债的主要原因是泰金新能业绩增长收取了大量的客户货款,但其货物长时间以存货中发出商品的形式流转与路途中,导致其无法确认收入,只能将客户货款计入合同负债项目。

2021-2023年,泰金新能的合同负债分别为6.6亿元、15.7亿元、23.83亿元,同期其存货分别为5.05亿元、16.84亿元、26.67亿元,同期其发出商品账面价值分别为2.03亿元、9.69亿元、19.98亿元,占总资产的比重分别为14.3%、31.33%、43.72%。

可见泰金新能虽然业绩增长较快,但存货规模激增,导致泰金新能流动性较差,速动比率与流动比率均低于行业均值。因此从实际来看,如果泰金新能不能有效改善商品流通的环节,那么其高负债率的情况恐怕难以同样难以改善。

值得注意的是,一般而言,由于存货占用资金,会造成成本上升的情况,最终影响到毛利率,但泰金新能的毛利率水平却较为平稳,或许与常理不符。2021-2023年,泰金新能的主营业务毛利率分别为25.95%、24.44%、25.14%。

对此,凤凰网财经《IPO观察哨》向泰金新能发去求证函,询问会计师对于发出商品现场走访及盘点数量等相关问题,截至发稿,并未得到回复。

2、一边分红一边“补流”

在负债率较高的情况下,泰金新能却进行了一次分红。2023年6月5日,泰金新能召开2022年年度股东大会并作出决议,泰金新能:资产负债率高企,一边分红一边补流同意2022年年度利润分配方案,泰金新能以现金方式向全体股东分配现金股利0.5元/股,分红总额为6000万元。

对此,泰金新能称“现金分红占报告期内累计净利润的比例为19.44%,占比相对较低,不属于上市前突击‘清仓式’分红情形。”

然而,泰金新能一边分红,一边却要募集资金1.33亿元用于补充流动资金,可见其资金紧张的情况下或许并不具备分红的条件。

此次IPO,泰金新能拟募资15亿元,除了补充流动资金外,还拟用于“绿色电解用高端智能成套装备产业化项目”、“高性能复合涂层钛电极材料产业项目”、“企业研发中心建设项目”。

凤凰网财经《IPO观察哨》发现,泰金新能这三个项目均需要自建房产。然而,截至招股说明书签署日,泰金新能尚未取得募投项目用地的土地使用权,募投项目存在延期或者变更实施地点的风险。

事实上,此前泰金新能已经变更过募投项目的项目选址。

2023年11月20日,西安经济技术开发区网站披露,泰金新能申请办理“西安泰金新能科技股份有限公司研发中心建设项目”、“高性能复合钛电极材料产业化项目”、“智能绿色高强极薄铜箔成套装备产业化项目”、“智能绿色高强极薄铜箔成套装备产业化二期项目”备案撤销手续,当时该四个项目建设地点为泾渭新城纬一路以南、纬二路以北、泾渭路西侧规划路以西。

而招股书中,募投项目的项目选址为西安经济开发区泾渭新城泾环北路以北、经一路以西,或许也是因为土地的原因而变更。如今新的项目选择仍然没有取得土地使用权,不知是否会对泰金新能的IPO进程产生不利影响。

此外,不仅资产负债率较高的问题被广泛关注,泰金新能的研发投入不及同行也被外界所质疑。

2021-2023年,泰金新能的研发费用分别为0.21亿元、0.38亿元、0.49亿元,分别占当期营业收入的4.08%、3.74%、2.91%。而同期同行可比公司研发费用占营业收入比值的均值分别为5.61%、5.33%、5.8%,泰金新能的研发投入水平明显低于行业均值。

对此,凤凰网财经《IPO观察哨》向泰金新能发去求证函,询问其国有土地土地招拍挂进程以及研发投入等相关问题,截至发稿,并未得到回复。